La nueva Ley Hipotecaria, que entró en vigor el pasado 16 de junio, tiene como misión principal proteger a todo aquel que desee adquirir un inmueble. Para ello, se vale de las siguientes herramientas:

Se insta a informar al futuro hipotecado de manera exhaustiva. El banco deberá hacer llegar al cliente las condiciones de su hipoteca al menos 10 días antes de la firma del contrato. Las condiciones de la hipoteca deberán ir recogidas en la FEIN (Ficha Europea de Información Normalizada) y se entregarán junto con:

· La FiAE (Ficha de Advertencias Estandarizadas), que explica cuáles son las cláusulas o elementos más relevantes.

· Una copia del contrato.

· Información sobre si la hipoteca es fija o variable.

· Un documento en el que se detallen las cuotas que habría que pagar en diferentes escenarios.

El notario debe reunirse con el cliente y posibles avalistas antes de la firma del contrato. En esta reunión se les deberá informar sobre el contenido del contrato a firmar. Concluida la reunión el cliente debe realizar un test. Este procedimiento es imprescindible para que la firma del contrato sea viable.

Notaría y registros tienen prohibido escriturar o inscribir cláusulas abusivas.

En caso de que existan cláusulas contrarias a la normativa, éstas se declararán nulas de pleno derecho. Esto significa que no existirá ningún plazo para reclamarlas.

Creación de una nueva entidad de resolución de litigios de consumo en el sector financiero que gestione las quejas y reclamaciones que se tramiten. Mientras esta nueva agencia se crea y comienza a funcionar, el Servicio de Reclamaciones del Banco de España se encargará de resolver estas quejas.

.jpg)

Carácter retroactivo

De todos los puntos que incluye la nueva Ley, sólo algunos tienen carácter retroactivo. Son los siguientes:

· Con la nueva Ley Hipotecaria, existen incentivos para aquellos clientes que tienen una hipoteca de interés variable y están interesados en cambiarla a interés fijo.

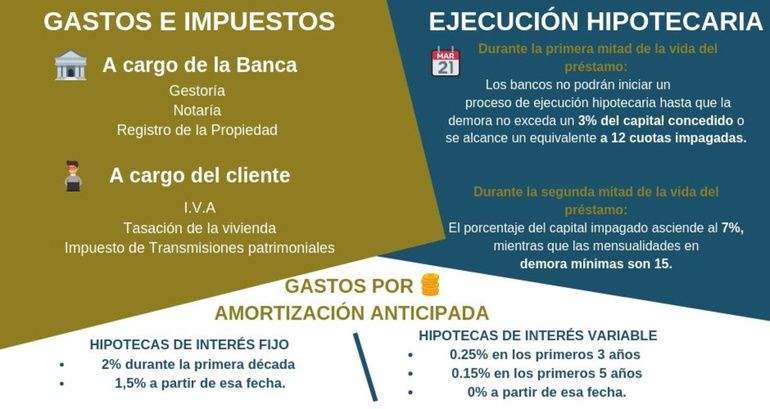

· Se incrementa el tiempo de impago necesario para el embargo de un inmueble. Durante la primera mitad de la vida del préstamo, los bancos no podrán iniciar un proceso de ejecución hipotecaria hasta que la demora no exceda un 3% del capital concedido o se alcance un equivalente a 12 cuotas impagadas.

Durante la segunda mitad de la vida del préstamo, el porcentaje del capital impagado asciende al 7%, mientras que las mensualidades en demora mínimas son 15.

De la misma manera, se fija un interés de demora máximo de 3 puntos por encima del interés de la propia hipoteca.

Subrogación de Hipotecas

Un cambio importante que propone esta Ley es que durante el proceso de una subrogación de la hipoteca, el cliente sea libre de elegir el banco en el que desea firmar. De esta manera, si una entidad hace una contra-oferta igual o mejor a la oferta de la otra entidad con la que negociamos, el cliente ya no está obligado a aceptarla como ocurría hasta el momento.

La nueva Ley regula también la adjudicación de gastos. A partir de junio, el banco deberá abonar los gastos de:

Mientras el cliente se responsabiliza de pagar:

Abaratamiento de la cancelación de deuda

Se establecen nuevos límites para la comisión por amortización anticipada, ya sea parcial o total.

En el caso de las hipotecas de interés fijo, la compensación podría alcanzar el 2% durante la primera década y descender al 1,5% a partir de esa fecha.

Cuando se trate de hipotecas de interés variable, la comisión máxima podría rondar el 0.25% en los primeros 3 años de contrato, el 0.15% en los primeros 5 años de contrato y el 0% a partir de esa fecha.

Igualmente, la Ley regula el proceso a seguir en estos casos.

Los bancos

Por su parte, los bancos deberán realizar un estudio exhaustivo del cliente que garantice su solvencia. Este análisis deberá tener en cuenta la situación laboral del cliente, sus ingresos actuales y previsibles a medio y largo plazo e incluso la cuantía que recibirá cuando éste se jubile en el caso de que la hipoteca se alargue más allá de su vida profesional.

También se tendrá en cuenta si el cliente posee ya activos en propiedad, su capacidad de ahorro y los gastos que actualmente asume.

En Grupo ADE somos expertos en consultoría por lo que, si tienes alguna duda al respecto de la Ley Hipotecaria o cualquier otro asunto relacionado con el sector inmobiliario, puedes contactar con nosotros sin compromiso.